คอนโด Yield ดี 2569 โครงการพร้อมอยู่จาก Grand Unity สำหรับสายลงทุนปล่อยเช่า

02 Dec 2025ตลาดอสังหาริมทรัพย์ไทยในปี 2568–2569 เริ่มกลับมาคึกคักอีกครั้งจากเศรษฐกิจฟื้นตัวและมาตรการรัฐที่กระตุ้นการซื้อบ้านและคอนโดมิเนียมอย่างต่อเนื่อง สำหรับผู้ที่มองหาการลงทุนคอนโด 2569 สิ่งสำคัญคือการเข้าใจทั้ง ศักยภาพทำเล ผลตอบแทน (ROI และ Yield) รวมถึงกฎหมายและภาษีที่เกี่ยวข้อง เพื่อให้ทุกการตัดสินใจคุ้มค่าและปลอดภัยในระยะยาว

ทำไมปี 2569 คือจังหวะทองของการลงทุนอสังหาฯ

ตลาดที่อยู่อาศัยในช่วงปี 2568–2569 ยังคงฟื้นตัวอย่างค่อยเป็นค่อยไป ท่ามกลางแรงกดดันจากเศรษฐกิจที่ชะลอตัว การปล่อยสินเชื่อที่เข้มงวด และราคาที่อยู่อาศัยที่ปรับสูงขึ้นต่อเนื่อง ทำให้กำลังซื้อโดยรวมยังไม่กลับมาฟื้นเต็มที่

อย่างไรก็ตาม นี่กลับเป็น “ช่วงเวลาทองของผู้ซื้อที่พร้อม” เพราะภาวะการแข่งขันของผู้ประกอบการเปิดโอกาสให้เจรจาดีลได้คุ้มค่ากว่าช่วงที่ผ่านมา โดยเฉพาะตลาดอสังหาฯ มือสอง เช่น ทาวน์โฮมและคอนโดมิเนียม ซึ่งยังได้รับความนิยมสูงจากราคาที่เข้าถึงง่ายกว่าโครงการใหม่ ขณะเดียวกัน ตลาดเช่าก็ยังคงเติบโตต่อเนื่องในกลุ่มที่ยังไม่พร้อมซื้อทันที

นอกจากนี้ “ความคุ้มค่า” ยังคงเป็นปัจจัยหลักในการตัดสินใจซื้อ โดยคอนโดมิเนียมในทำเลศักยภาพ ใกล้รถไฟฟ้าและสิ่งอำนวยความสะดวก มักปล่อยเช่าได้ง่ายและให้ Yield สูงกว่าค่าเฉลี่ย ผู้ที่มีเงินสดหรือเครดิตพร้อมจึงได้เปรียบในการคว้า “ดีลทอง” ของปี 2569

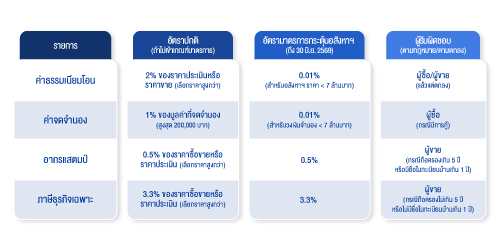

อีกแรงหนุนสำคัญคือ มาตรการลดค่าธรรมเนียมการโอนและจำนองเหลือเพียง 0.01% ซึ่งมีผลถึงวันที่ 30 มิถุนายน 2569 ช่วยลดต้นทุนการซื้อได้อย่างมีนัยสำคัญจากอัตราปกติ (โอน 2% และจำนอง 1%) เหลือเพียงเศษเสี้ยว ทำให้ผู้ลงทุนสามารถ ล็อกต้นทุนต่ำสุดและเพิ่ม Net Yield ได้ทันที

มาตรการนี้ครอบคลุมอสังหาริมทรัพย์ทุกประเภท ทั้งบ้านเดี่ยว ทาวน์โฮม อาคารพาณิชย์ และคอนโดมิเนียม ที่มี ราคาซื้อขายและวงเงินจำนองไม่เกิน 7 ล้านบาท โดยจำกัดสิทธิ์เฉพาะ บุคคลธรรมดาสัญชาติไทย เพื่อสนับสนุนให้คนไทยมีที่อยู่อาศัยเป็นของตนเอง และช่วยระบายสต็อกที่อยู่อาศัยของภาคเอกชน

ส่วนผู้ซื้อชาวต่างชาติ ยังคงต้องปฏิบัติตามข้อจำกัดของกฎหมายอาคารชุด คือ ถือครองได้ไม่เกิน 49% ของพื้นที่รวมทั้งอาคาร และต้องโอนเงินเข้าประเทศเป็นสกุลเงินต่างประเทศตามเกณฑ์ธนาคารแห่งประเทศไทย

ด้วยแรงหนุนจากนโยบายรัฐ ต้นทุนการซื้อที่ลดลง และความต้องการในการเช่าที่ฟื้นตัวอย่างต่อเนื่อง ทำให้กลายเป็น “จังหวะทอง”ในการลงทุนคอนโด 2569 ของผู้ซื้อและนักลงทุน ที่ต้องการคอนโดมิเนียมพร้อมอยู่เพื่ออยู่อาศัยหรือลงทุนปล่อยเช่าในระยะยาวอย่างคุ้มค่าที่สุด

คำนวณ ROI คอนโดและ Yield คอนโดกรุงเทพโครงการ Grand Unity

เมื่อพูดถึงการลงทุนคอนโดมิเนียม “ผลตอบแทน” คือหัวใจสำคัญที่นักลงทุนต้องพิจารณา ทั้ง ROI (Return on Investment) และ Yield (อัตราผลตอบแทนจากค่าเช่า) เพื่อวัดความคุ้มค่าที่แท้จริงของสินทรัพย์แต่ละโครงการ

วิธีคำนวณ Yield เบื้องต้น

1. การคำนวณ Gross Yield (อัตราผลตอบแทนเบื้องต้น)

เป็นตัวเลขที่ใช้ในการเปรียบเทียบโครงการโดยยังไม่หักค่าใช้จ่าย สามารถคำนวณจากสูตรง่าย ๆ คือ ค่าเช่าตลาดต่อเดือน × 12 ÷ ราคาซื้อ

ตัวอย่างจาก บลู สุขุมวิท 89

คอนโดมิเนียม Low-Rise ใกล้ BTS อ่อนนุช/บางจาก (500 เมตร) มีจำนวน 328 ยูนิต ค่าส่วนกลาง 55 บาท/ตร.ม./เดือน และเงินกองทุน 500 บาท/ตร.ม. (จ่ายครั้งเดียว)

- สมมติราคาขาย 1-Bedroom (27.5 ตร.ม.) ที่ 2,790,000 บาท

- ค่าเช่าตลาดเฉลี่ยอยู่ที่ประมาณ 14,000 บาท/เดือน (อ้างอิงข้อมูลค่าเช่า Propertyhub)

- คำนวณแล้ว จะได้ผลตอบแทนเฉลี่ยราว 5% ต่อปี

2. การคำนวณ Net Yield (อัตราผลตอบแทนสุทธิ)

ผลตอบแทนที่แท้จริงหลังหักค่าใช้จ่ายในการบริหารจัดการทั้งหมด ซึ่งสะท้อนความคุ้มค่าของการลงทุนได้แม่นยำกว่า โดยจะต้องหักค่าใช้จ่ายเหล่านี้

- ค่าส่วนกลางรายปี และเงินกองทุน (จ่ายครั้งเดียว)

- ค่าประกันภัยทรัพย์สิน และค่าบำรุงรักษา/ซ่อมแซมห้อง

- อัตราห้องว่าง (Vacancy Rate) หรือช่วงเวลาที่ไม่มีผู้เช่า

- ภาษีที่เกี่ยวข้อง (เช่น ภาษีที่ดินและสิ่งปลูกสร้าง, ภาษีเงินได้จากการให้เช่า)

ค่าบริการบริหารจัดการปล่อยเช่า (ถ้าใช้บริการตัวแทน)

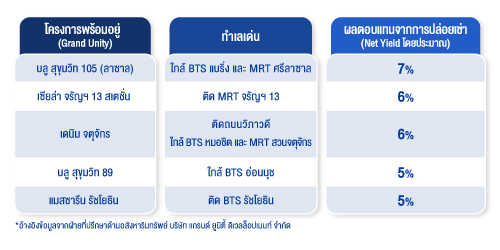

ผลตอบแทนจริงจากโครงการพร้อมอยู่ของ Grand Unity

คอนโดมิเนียมพร้อมอยู่ของ Grand Unity ได้รับการตอบรับที่ดีในตลาดปล่อยเช่า โดยเฉพาะในทำเลศักยภาพสูงที่ตอบโจทย์ผู้อยู่อาศัยและผู้เช่า มีตัวอย่างข้อมูลจริงดังนี้

ทำเลเหล่านี้ล้วนมีจุดแข็งเรื่องการเดินทาง ใกล้รถไฟฟ้า ศูนย์การค้า และแหล่งงานขนาดใหญ่ ทำให้มีผู้เช่าหมุนเวียนตลอดทั้งปีและสามารถรักษา Yield ให้คงที่ในระยะยาว

กฎหมายคอนโด 2569 สำคัญที่นักลงทุนต้องรู้

การลงทุนในคอนโดมิเนียมไม่ใช่แค่การซื้อห้อง แต่คือการเข้าเป็น "เจ้าของร่วม" ซึ่งอยู่ภายใต้กฎหมายอาคารชุดและข้อบังคับนิติบุคคล การรู้กฎหมายเหล่านี้จะช่วยให้คุณบริหารทรัพย์สินได้อย่างราบรื่นและหลีกเลี่ยงข้อพิพาทในอนาคต

1. ข้อบังคับนิติบุคคลอาคารชุด - กฎของบ้านที่เราอยู่ร่วมกัน

ในฐานะนักลงทุนและผู้ให้เช่า ต้องเคารพและปฏิบัติตามข้อบังคับที่กำหนดโดยนิติบุคคลอาคารชุด ดังนี้

- สิทธิและหน้าที่ของเจ้าของร่วม : มีสิทธิ์ในการใช้ทรัพย์ส่วนกลาง แต่ก็มีหน้าที่ต้องชำระค่าส่วนกลางและเงินกองทุนตามที่กำหนดไว้

- นโยบายการปล่อยเช่า : คอนโดมิเนียมหลายแห่งมีข้อบังคับเรื่องการปล่อยเช่า โดยเฉพาะอย่างยิ่ง การห้ามปล่อยเช่ารายวัน ซึ่งอาจขัดต่อกฎหมายโรงแรม และนิติบุคคลมักกำหนดให้เจ้าของห้องต้องแจ้งข้อมูลผู้เช่าให้นิติบุคคลรับทราบอย่างเป็นทางการ

- ข้อจำกัดการปรับปรุง : การปรับปรุงห้องชุดจะต้องไม่กระทบต่อโครงสร้างอาคาร หรือความปลอดภัย รวมถึงทรัพย์ส่วนกลาง และมักต้องได้รับอนุญาตจากนิติบุคคลก่อน

เบี้ยปรับ/ค่าปรับ : กรณีผิดข้อบังคับ เช่น ไม่ชำระค่าส่วนกลาง หรือการกระทำที่รบกวนผู้อื่น นิติบุคคลมีสิทธิ์เรียกเก็บเบี้ยปรับหรือค่าปรับตามที่ระบุในข้อบังคับได้

2. สิทธิ์ของเจ้าของร่วม - ทรัพย์ส่วนบุคคล vs. ทรัพย์ส่วนกลาง

- ขอบเขตของทรัพย์ : มีกรรมสิทธิ์เต็มที่ใน ทรัพย์ส่วนบุคคล (ภายในห้องชุดของคุณ) แต่มีกรรมสิทธิ์ร่วมใน ทรัพย์ส่วนกลาง (เช่น สระว่ายน้ำ, ลิฟต์, ทางเดิน)

- หลักการจดทะเบียนทรัพย์สิทธิ์ : การซื้อขายคอนโดมิเนียมถือเป็นการโอนกรรมสิทธิ์ในอสังหาริมทรัพย์ ซึ่งต้องดำเนินการ จดทะเบียนสิทธิและนิติกรรมที่สำนักงานที่ดิน เท่านั้น เพื่อให้การเป็นเจ้าของมีผลสมบูรณ์ตามกฎหมาย

เงื่อนไขการโอนกรรมสิทธิ์ : การโอนจะสำเร็จได้ต้องมีเอกสารครบถ้วน และต้องได้รับ หนังสือรับรองหนี้ที่ไม่มีภาระผูกพัน จากนิติบุคคลฯ เพื่อยืนยันว่าเจ้าของห้องเดิมไม่มีหนี้ค้างชำระค่าส่วนกลาง

3. สัญญาเช่าและขายต่อ - การทำธุรกรรมที่รัดกุม

เมื่อต้องปล่อยเช่าหรือขายต่อ การใช้สัญญาที่ถูกต้องตามกฎหมายจะช่วยป้องกันความเสี่ยงให้แก่นักลงทุน

- หลักเบื้องต้นตามกฎหมายแพ่งฯ : สัญญาเช่าต้องทำตามหลักการพื้นฐานของประมวลกฎหมายแพ่งและพาณิชย์ โดยระบุผู้เช่า/ผู้ให้เช่า ค่าเช่า ระยะเวลา และเงื่อนไขสำคัญอย่างชัดเจน

- การใช้สัญญามาตรฐาน : ควรใช้สัญญาเช่าที่เป็นลายลักษณ์อักษรและมีรายละเอียดครบถ้วน รวมถึงเงื่อนไขการยกเลิกสัญญา การริบ/คืนเงินมัดจำ (ค่าประกันความเสียหาย) และค่าเช่าล่วงหน้า

เอกสารที่สำนักงานที่ดินยอมรับ : ในวันโอนกรรมสิทธิ์ การเตรียมเอกสารครบถ้วน เช่น โฉนดที่ดิน, บัตรประชาชน, ทะเบียนบ้าน, หนังสือมอบอำนาจ (ถ้ามี) และหลักฐานการชำระภาษีที่เกี่ยวข้อง จะช่วยให้การโอนเป็นไปอย่างราบรื่น

ภาษีและค่าธรรมเนียมโอน เมื่อถือครองหรือขายคืน

การทำความเข้าใจโครงสร้างภาษีและค่าธรรมเนียม ณ วันโอนกรรมสิทธิ์มีความสำคัญอย่างยิ่ง เพราะเป็นส่วนหนึ่งของต้นทุนและกำไรจากการลงทุนของคุณ

1. ค่าใช้จ่ายสำคัญ ณ วันโอนกรรมสิทธิ์ (ผู้ซื้อและผู้ขาย)

ค่าธรรมเนียมเหล่านี้จะถูกเรียกเก็บโดยกรมที่ดิน ณ วันที่ทำการโอนกรรมสิทธิ์ ซึ่งโดยทั่วไปผู้ซื้อและผู้ขายจะแบ่งกันจ่ายตามข้อตกลง

2. ภาษีเงินได้หัก ณ ที่จ่าย (ภาระหลักของฝั่งผู้ขาย)

เมื่อคุณขายคอนโดมิเนียม การทำกำไรจะถูกนำมาคำนวณภาษีเงินได้บุคคลธรรมดาหัก ณ ที่จ่ายตามหลักเกณฑ์ของกรมสรรพากร โดยมีลักษณะเป็นแบบ อัตราก้าวหน้า ดังนี้

- ฐานการคำนวณ : ใช้ราคาประเมินของกรมที่ดินเป็นฐาน (ไม่ใช้ราคาขายจริง)

- การหักค่าใช้จ่าย : สามารถหักค่าใช้จ่ายแบบเหมาตามจำนวนปีที่ถือครอง (เริ่มต้นตั้งแต่ 50% สำหรับการถือครอง 1 ปี และลดลงตามจำนวนปีที่ถือครอง)

- สูตรอัตราก้าวหน้า : เงินได้สุทธิหลังหักค่าใช้จ่ายแล้ว จะนำไปหารด้วยจำนวนปีที่ถือครอง เพื่อหาเงินได้ต่อปี จากนั้นจึงคำนวณตาม อัตราภาษีเงินได้บุคคลธรรมดาปัจจุบัน (0% ถึง 35%) และคูณกลับด้วยจำนวนปีที่ถือครองอีกครั้ง

3. เช็กลิสต์การเตรียมพร้อมสำหรับวันโอน

เพื่อป้องกันความล่าช้าหรือการถูกปฏิเสธการโอน นักลงทุนควรเตรียมพร้อมในวันสำคัญนี้

- การเตรียมเงิน : เตรียมเงินในรูปแบบ แคชเชียร์เช็ค หรือ เงินสด สำหรับการชำระค่าธรรมเนียมและภาษีที่เกี่ยวข้องทั้งหมด (ฝั่งผู้ซื้อและผู้ขายต้องตรวจสอบล่วงหน้าว่าส่วนใดต้องชำระด้วยเงินสดหรือเช็คแยกประเภท)

เอกสารครบถ้วน : ตรวจสอบเอกสารส่วนตัว (บัตรประชาชน, ทะเบียนบ้าน), เอกสารหลักฐานกรรมสิทธิ์ (โฉนดที่ดิน/อ.ช.2), หนังสือมอบอำนาจ (ถ้ามี) และที่สำคัญคือ หนังสือรับรองหนี้ที่ไม่มีภาระผูกพัน (จากนิติบุคคลฯ)

เคล็ดลับการถือครองเพื่อกำไรสูง แต่เสี่ยงต่ำ

การลงทุนคอนโดมิเนียมต้องอาศัยกลยุทธ์การบริหารจัดการทรัพย์สินตลอดช่วงการถือครอง เพื่อเพิ่มกระแสเงินสดและรักษาผลตอบแทนสุทธิ (Net Yield) ไว้ให้ได้

- บริหารการเงินด้วยรีไฟแนนซ์

พิจารณารีไฟแนนซ์ สินเชื่อที่อยู่อาศัยหลังครบ 3 ปี เพื่อให้ได้อัตราดอกเบี้ยที่ต่ำลง ซึ่งจะช่วย ลดต้นทุนดอกเบี้ย และ เพิ่มกระแสเงินสด (Cash Flow) รายเดือนให้มากขึ้น แต่ควรคำนวณเปรียบเทียบต้นทุนการย้ายธนาคารกับประโยชน์ที่จะได้รับก่อนเสมอ

- วางแผนภาษีอย่างชาญฉลาด

หัวใจของการเพิ่มกำไรคือการจัดการ ภาษีการโอนคอนโด หากคุณวางแผนขายทำกำไรในอนาคต พยายาม ถือครองให้เกิน 5 ปี (หรือมีชื่อในทะเบียนบ้านเกิน 1 ปี) เพื่อหลีกเลี่ยงการเสีย ภาษีธุรกิจเฉพาะ 3.3% และเปลี่ยนไปเสียค่าอากรแสตมป์ 0.5% แทน นอกจากนี้ อย่าลืม จัดเก็บเอกสารค่าใช้จ่าย (เช่น ค่าส่วนกลาง ค่าซ่อมบำรุง) เพื่อนำไปประกอบการคำนวณลดหย่อนภาษีเงินได้จากการให้เช่าอย่างถูกต้อง

- จัดการห้องเช่าไม่ให้ว่าง

Net Yield ที่ดีมาจากค่าเช่าที่ต่อเนื่อง ดังนั้นต้องให้ความสำคัญกับการ บำรุงรักษาห้อง และการจัดการอย่างมืออาชีพ เพื่อลดช่วงเวลา ห้องว่าง (Vacancy Period) ให้สั้นที่สุด และทำให้ห้องพร้อมปล่อยเช่าอยู่เสมอเพื่อรักษาเป้าหมายผลตอบแทน

ลงทุนคอนโด 2569 เป็นโอกาสทองที่มาพร้อมกับมาตรการรัฐที่ช่วยลดภาระค่าใช้จ่ายมหาศาล และหากเลือกโครงการพร้อมอยู่ที่มีศักยภาพปล่อยเช่าสูงและได้รับการพิสูจน์แล้วด้าน Yield เช่น โครงการของ Grand Unity ในทำเลหลักอย่างจตุจักร รัชโยธิน อ่อนนุช หรือลาซาลก็สามารถมั่นใจได้ว่าจะสร้างผลตอบแทนที่น่าพอใจ เหมาะทั้งสำหรับอยู่อาศัยจริงและปล่อยเช่า สามารถดูรายละเอียดเพิ่มเติมและเลือกโครงการที่ตรงใจคุณได้ คลิก https://grandunity.co.th/th/campaign/ready-to-move หรือ สอบถามรายละเอียดเพิ่มเติมได้ที่ LINE Official : @GrandUnity โทร. 02 652 4000

แกรนด์ ยูนิตี้ เรามุ่งมั่นที่จะตอบทุกเหตุผลของการใช้ชีวิต เพื่อให้คุณได้ #ใช้ชีวิตบนเหตุผลของคุณ #GrandUnity #MakesSense.

อ้างอิงจาก : thansettakij.com, scbeic.com, franklegaltax.com, siam-legal.com